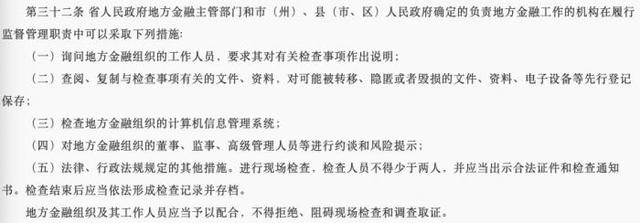

细说P2P网贷平台5大模式,典当实物成为最安全的理财产品

发布时间2015年02月05日浏览量:来源:辽宁典当网作者:佚名

分享到:

就在2015农历新年即将到来的当口,又一大波P2P网贷平台迎来了倒闭风潮,在P2P平台炙手可热当下,我们通过盘点5类最常见P2P网贷模式的特点与优劣,让投资人从更清晰的角度选择安全,适合自己的平台模式。

无抵押无担保模式

典型代表:拍拍贷

运作模式:国内较典型,采用竞标方式实现在线借贷过程。利率由借款人和竞标人的供需市场决定,一般在15%上下。网站仅充当交易平台。

审核方式:对借款人提交的书面资料的扫描件进行形式上审查,并根据提交的书面材料对其申报的信息的一致性进行审查。

保障方式:根据逾期的天数,采取不同的措施,如逾期90天后,将所有资料,包括借款人曝光信息。出借人可以进行法律诉讼程序或者找催收公司进行催收。

优势:(1)竞标方式使得借款人和出借人有较大的交易自由。(2)规定借款人按月还本付息。还款压力小,风险也小。(3)信用审核引入社会化因素。

缺陷:虽然有黑名单公开曝光,但并不赔偿出借人的经济损失,对于逾期不还的情况,拍拍贷只退还出借人手续费,所以资金回收的潜在风险只能由出借人自行承担。

无抵押有担保模式

典型代表:宜信

运作模式:以债权转让交易模式为主,出借人把获得的债权进行拆分组合,打包成类固定收益产品,销售给多个理财客户。

审核方式:宜信对借款人采取全程掌控,出借人不参与审核,并且与借款人没有合同。

保障方式:一种是与宜信共同追讨,借出人享有追讨回的本息和所有的罚息及滞纳金;第二种通过还款风险金代偿部分本金及利息。

优势:(1)采取面审和实地调查方式。(2)分散贷款和每月还款制度较大限度地保障了有效还款。(3)采取还款风险金保证措施。

缺陷:债权转让模式虽然让多个小额出借人不用承担过多风险,但在一定程度上让小额出借人并不了解借款项目的真实情况,产生信息不透明的情况。

典当实物有抵押有担保的保障模式

典型代表:响当当

运作方式:平台仅作为信息撮合平台,对借贷双方进行配对。

审核方式:合作典当行对借款人面审+质押物签订估值+平台风控审查

保障方式:借款人将自己名下的典当实物(房产、汽车、珠宝钻石、奢侈名表等)经专业人士鉴定估值后,直接质押在平台合作典当机构,以此作为抵押担保保障,并经公证处公证,具备强制执行效力。典当行将初审的债权申请上线,平台风控委员会联合相关合作机构对其进行最终的风控审查,在确保投资人资金安全的情况下进行平台投放。

优点:拥有高投资价值的典当实物质押,且理财标的大多为小额,风险能够分散。有典当机构承诺风险兜底,并在出现风险时协助完成典当实物变现,来保证平台投资人的资金安全。

缺陷:涉及典当实物抵押的平台,理财标的多为小额,一旦有大金额投资人参与抢标,很难充分满足大量小额资金持有用户的网贷投资人的理财需求。

FICO评分+小额贷款担保模式

典型代表:有利网

运作模式:线上提供资金渠道,线下小额贷款公司提供借款资源,只发布募集资金需求,并不提供借款申请。

审核模式:先由小额贷款公司进行初审,再由有利网进行复审。

保障方式:平台本身并不参与借款项目的开发,只承担“项目销售平台”的角色。将全部项目的开发与初级审核全部外包给合作的小额贷款机构。

优点:小额贷款机构及担保公司连保。

缺陷:借款项目的初级审核由小额贷款机构负责,平台对借款人的质量并没有直接把控,完全依靠小额贷款机构的方式,会使逾期率升高。同时,FICO评分在中国征信系统不完善的情况下,对普通人投资人来说是种忽悠。

金融机构信用+担保机构担保模式

典型代表:陆金所

运作模式:提供中介服务,借款人申请借款,出借人进行投标,借款的发放和收回由陆金所代为办理,同时引入担保公司担保。

审核模式:陆金所凭借集团的优势和信息,对借款人进行信息的审查。

保障方式:平台本身有金融机构背书,由金融机构旗下的担保公司进行担保,一旦借款人违约,提供全额代偿。

优点:金融机构强大的背景在一定程度上是种隐性担保,同时成熟的风控体系在审查借款人方面也会更加严格,有效杜绝虚假标的。

缺陷:有金融机构背书的P2P平台,并不是简单的提供信息平台,通过与旗下资产管理公司的业务合作,使平台本身充当了资金转移的中介,需谨防资金沉淀产生的道德风险。

相比来看,以典当实物作为抵押担保的P2P投资在保障投资人本息安全方面更具优势。在要求借款人必须提供实物抵押保障的同时,拥有较为完善的风控体系,一旦借款人违约,无需繁琐的诉讼流程,投资人可以直接获得该质押典当实物的折价或拍卖价款的优先本息收益受偿权。这在一定程度上提高了借款人的违约成本,同时也是保障投资人本息安全最有效的方式。而响当当平台恰是此类风控模式的典型代表。