监管铁靴落地!商业保理、融资租赁、典当 6个月不经营将面临被停业

意见共有五个大点,17个小点,本意见发布之日起30日后施行。

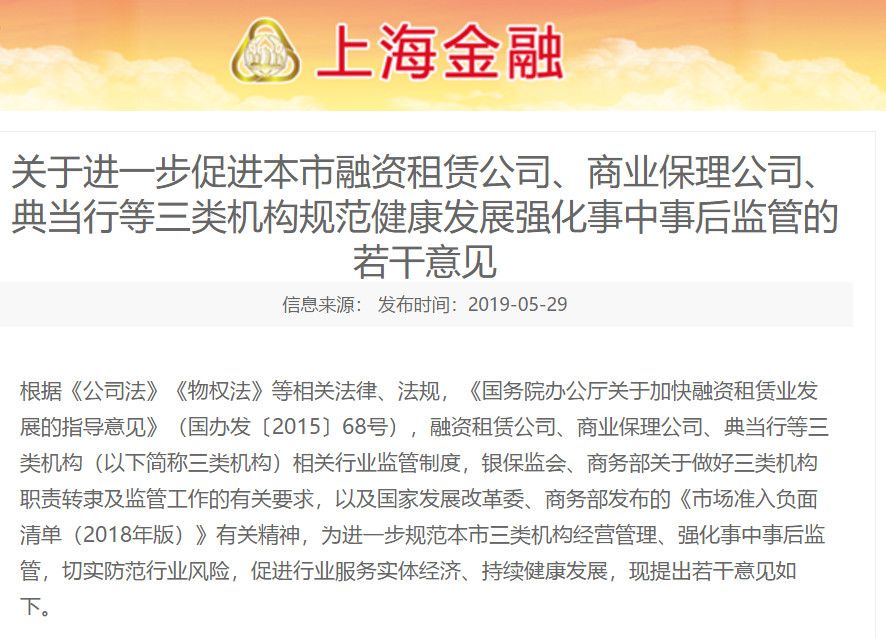

发布机构为上海市地方金融监督管理局,腾博国际商务相关负责人透露,在广州、深圳、青岛等地方基本都已停止新注册融资租赁公司,加强对融资租赁公司、商业保理公司以及典当行等三类机构的监管。

此监管文件的出台,引发《贸易金融》记者深思,融资租赁、保理和典当行业发展情况究竟如何,为何被监管方如此重视?

超2万家企业存在失联、超杠杆经营

有报道称,三类机构的现象可谓是乱象丛生。

《贸易金融》记者获悉,融资租赁、保理和典当行业中企业数目超过2万家。从商务部2016年全国风险排查情况来看,融资租赁公司中,大约七成为空壳公司,少数企业存在失联、超杠杆经营等问题。

三大行业中的部分机构不同程度与“网络借贷”、“互联网资管”业务挂钩,还在车贷业务中闪转腾挪,充当不良资产通道。

某融资租赁公司高管表示,汽车融资租赁业务并不好做,成本较高,且风控不好把握,现已转型做支付行业。

融资租赁、保理和典当行业,近些年来扩张迅猛,市场参与主体众多,数量庞大,尤其是融资租赁企业。

中国租赁联盟统计,融资租赁公司合计注册资金合计29,341亿元。截至2018年3月底,全国融资租赁企业总数约为10411家,突破了一万家大关,较上年底的9676家增加了735家,增长7.6%。

公开资料显示,截止2017年末,商业保理法人企业及分公司共8261家,实际开业约1600家,业务总额达到1万亿元,融资余额约为2500亿元;2018年12月31日,全国已注册商业保理法人企业及分公司共计11541家。

典当企业虽然数量庞大,但是资产和余额增长缓慢,面临困境。数据显示,截至2017年末,典当企业共有8483家,资产总额1668亿元,同比上升1.3%,典当余额963.7亿元,与上年相比增加6.4亿元,同比上升0.7%。

从以上数据可以发现,这三大行业的企业数量总计超过2万家,然而实际上大多企业并未开展实质性业务。保理公司情况亦类似,近八成未开业,部分公司处在失联状态。

监管方抬高进入门槛,部分机构面临注销

腾博国际商务相关负责人严永裕还表示:“政策收紧之后,很多企业都有注销的情况,也有一些企业选择保壳观察。”

合规性的运营指标将对很多公司影响比较大,一些中小型公司可能面临关门歇业,特别是小型的,开展通道业务的公司。

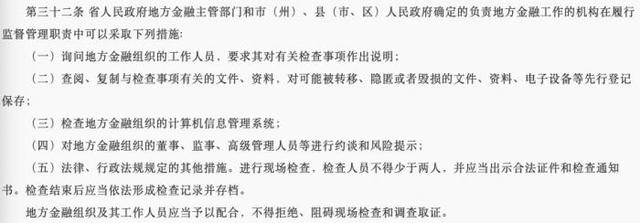

《贸易金融》记者梳理监管文件,相对于融资租赁公司、商业保理公司、典当行当三类机构在公司注册资本、经营管理、高级管理人员组织构架及风险控制方面为主要的侧重点。

第一,在经营管理当面。监管意见明确指出,三类机构应当在相关法律、法规及行业监管制度规定的经营范围内依法开展经营活动,未经批准不得开展其他金融业务。

三类机构应当在完成设立登记并取得相关经营许可(或备案文件、试点资质)后6个月内实质性开展融资租赁、商业保理、典当等相关业务,并保持持续经营,切实服务实体经济;开业后无正当理由,不得自行停业连续6个月以上。

第二,在注册资本方面。要确保注册资本根据相关行业监管制度及时实缴到位。相关行业监管制度没有具体规定的,一般应当在设立后6个月内将部分注册资本实缴到位,以保障实质性开展融资租赁、商业保理等相关业务;其余注册资本也应根据业务发展状况及时实缴到位。

第三,在高级管理人员组织构架上更加严格。从事融资租赁(租赁)、保理、典当或相关金融机构运营管理工作三年以上,或从事相关行业工作五年以上。

这也意味着,此次监管文件的出台,大大提高了三类机构的入行门槛。业内人士透露,很多企业是不满足此要求的,所以才有公告里面说的6个月不经营就会面临被停业。

由此可见,对于一些中小型公司来说,此意见的出台,无疑是一次巨大的整顿和洗牌。

严守风险底线,不得通过P2P非法融资

本市三类机构在开展业务过程中,除按有关规定办理权属(含相关附属权利)登记外,融资租赁公司、商业保理公司需及时在中国人民银行征信中心的动产融资统一登记公示系统办理相关权属登记,将有关权属状态予以公示;典当行所收当物需及时上传公安部门典当协查系统。

第十三条规定,三类机构应当严守风险底线,切实遵守相关法律、法规、行业监管制度,规范自身经营行为。不得从事或变相从事吸收存款、发放贷款(典当行不得发放信用贷款)、受托发放贷款、受托投资理财等金融相关业务。

不得通过未经国家金融监管部门批准设立(或颁发相关经营许可)的机构直接或间接向社会公众融资。包括但不限于不得通过P2P网络借贷等互联网金融平台及各类地方交易场所、非持牌资产管理机构、私募投资基金等机构,以债权(或收益权)转让、资产管理计划等方式向社会公众融资。

除以上规定外,第13条规定还涉及,不得违反相关监管规定使用非合规渠道资金,不得自行或通过股东及关联方非法集资;不得以“手机回租”等名义通过APP等互联网渠道违规开展“现金贷”“校园贷”等业务;以及其他相关规定。

最后,腾博国际商务相关负责人严永裕还说到:“上海市的公告其实也透露了一个消息,融资租赁行业也将迎来国家对行业监管加强,融资租赁行业入行门槛的提高,也意味着行业越来越规范化、专业化。其实,国家调整的背后,对于行业来说,就是机会和商机到来的前兆。”

全文如下:

上海:关于进一步促进本市融资租赁公司、商业保理公司、典当行等三类机构规范健康发展强化事中事后监管的若干意见

温馨提示:如需业务、风险在线讨论,辽宁省内典当企业请加入辽宁省典当协会会员群(133649286),外省典当企业可加入典当精英群(52233943),加入时请注明典当行全称与真实姓名。