担保公司:在规范和探索中前行

发布时间2014年04月02日浏览量:来源:辽宁典当网作者:佚名

分享到:

摘要:本文梳理了近年来我国担保行业发展及监管的总体情况,分析了担保业务发展的主要特点,重点阐述了我国担保行业发展中的面临的挑战,并对我国担保行业未来发展进行了展望。

关键词:中小企业融资,担保行业,监管体系

近年来,为了促进中小企业发展,改善中小企业融资难状况,我国各级政府加大对担保公司的规范和扶持力度,融资性担保业务持续快速发展,且市场需求从间接融资市场扩展到直接融资市场,为担保公司的发展提供了良好的机遇。但从总体来看,担保行业发展仍面临不少挑战,促进和规范担保行业发展,还需要政府以及担保行业不断探索和努力。

一、我国担保行业发展及监管的总体情况

(一)担保行业快速发展,担保体系实力不断增强

在政府的重视和扶持下,受中小企业融资需求推动,担保行业快速扩张,担保公司数量、资本实力和业务规模均大幅增长。近3年来,融资性担保公司实收资本年均增长36%,在保余额年均增长37%,融资性担保贷款余额年均增长28%,全行业担保业务收入年均增长30%。截至2012年末,融资性担保公司实收资本和在保余额分别达8282亿和21704亿元。此外,自2009年起省级再担保公司逐步设立,再担保公司针对中小型融资性担保公司的间接融资性担保业务开展了一般责任及连带责任再担保,在一定程度上增强了担保体系的担保实力。据不完全统计,2012年末全行业再担保余额超过1500亿元。

(二)担保业务品种和类型日益丰富,在金融市场中的重要性日益增加

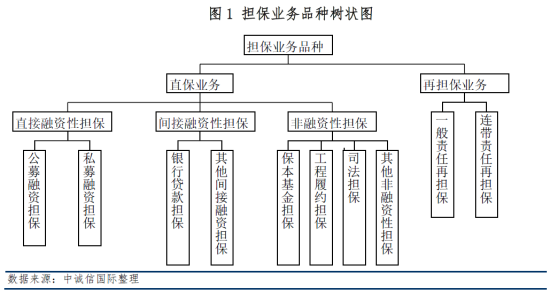

担保公司经营涉及的业务大类主要包括融资性担保和非融资性担保。

融资性担保业务以为银行贷款提供担保的间接融资担保为主。2011年末融资性担保占比约为86.54%,在担保规模和收入贡献方面居主导地位。截至2012年末,担保公司担保的银行贷款余额为14596亿元,占行业总在保余额的67.25%。近年来,伴随着金融脱媒的深化,担保公司也逐步将融资性担保业务延伸到直接融资市场,包括对企业债、中票、短融、中小企业集合票据等公募融资工具的担保,以及对中小企业私募债、信托计划等私募产品的担保。截至2012年末,担保公司在直接融资市场担保余额已达到1619亿元1,在金融市场中的重要性日益增加。

在非融资性担保方面,工程履约等保证担保是传统业务品种,但总体规模不大;保本基金担保发展迅速,截至2012年末,保本基金产品在保余额达638亿元。

图1担保业务品种树状图

数据来源:中诚信国际整理

(三)我国担保行业监管体系初步建立

由于担保业务种类多等原因,我国对担保行业的管理曾分布在政府多个职能部门。为规范管理和推动担保公司健康发展,建立系统的担保行业监管体系,国务院办公厅于2009年2月发文要求建立融资性担保业务监管部际联席会议制度,实施统一监管。2010年3月,中国银监会牵头的七部委联合发布《融资性担保公司管理暂行办法》(以下简称“暂行办法”),初步确立了由监管部际联席会议负责协调相关部门,共同解决融资性担保业务监管中的重大问题,融资性担保机构实行省(区、市)人民政府属地管理的担保监管体系。

针对近年来不少担保公司违规经营突出的现状,各属地监管机构在新的监管体系下加强了行业整顿力度,先后完成了融资性担保机构的整顿、审核与发证工作,加强了行业整治。在非融资性担保方面,中国投资担保专家委员会是全国非融资性担保规范指导意见的牵头部门,于2010年成立。2012年该委员会发布了《非融资性担保机构规范管理指导意见》,该委员会的成立及指导意见的发布有利于规范和引导行业健康发展。

二、我国担保业务发展的主要特点

(一)直保业务

1.债券市场的快速发展和增信需求,为大型担保公司开辟了发展空间

近年来,公司信用类债券市场发展迅速。2012年,公司信用类债券发行额达3.74万亿元,较上年增加1.38万亿元,同比增长58.67%。截至2012年末,信用债托管余额达到7.77亿元,近3年复合增长率为37.63%,市场占比达到30.56%。

随着信用债市场的扩容和活跃,特别是政策鼓励中小企业进入资本市场直接融资,债券发行主体的信用资质呈多元化趋势,信用资质较弱的发行主体对增信的刚性需求增加。自2007年银行退出资本市场直接融资担保以来,实力较强的担保公司逐渐成为提供资本市场公开发行债券担保的重要主体。截至2012年末,担保公司累计为231只债券提供担保,累计担保债券金额达1618.64亿元。2013年5月,发改委表示将加快两类债券的发行审核工作,其中一类中就包括“由资信状况良好的担保公司(指担保公司主体评级在AA+及以上)提供无条件不可撤销保证担保的债券”,这一政策将为主体评级高的担保公司带来更多业务机会。

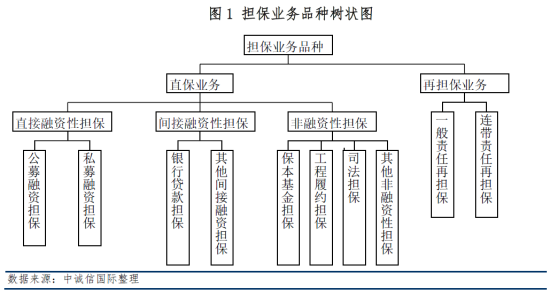

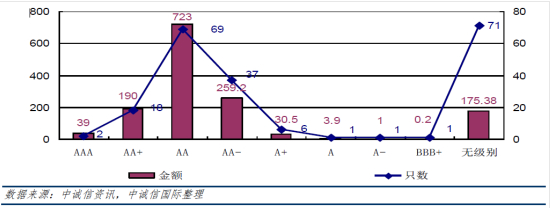

由于资本市场对担保公司的资信状况有较高要求,只有担保实力强、信用等级高的大型担保公司才有条件进入资本市场开展担保业务。目前为公开发行债券提供担保的公司共有20家,这些担保公司资本实力均较强、股东多为省级政府或央企,其中前5家担保公司累计担保债券188只,占担保公司担保债券只数的81.38%,行业集中度高。因为公开发行债券担保业务单笔金额大、企业信用等级较高而风险相对较低、收入较为可观等,许多大型担保机构均将债券担保作为业务发展的重要方向,市场竞争趋于激烈。同时,单笔金额大、期限长的债券担保对担保机构的资本实力及其长期经营的研判能力提出了更高要求。此外,资本市场业务要求担保公司披露其业务和财务信息,对担保公司的公司治理、财务透明度的改善将起到积极作用(担保机构在保债券发行主体级别分布见图2)。

图2.2012年末担保机构在保债券发行主体级别分布情况(单位:亿元、只)

数据来源:中诚信资讯,中诚信国际整理

注:中小企业集合票据等产品因涉及多个债券发行主体,故债券发行主体级别显示为无级别。

2.非融资性担保业务具有较大发展空间,保本基金担保发展迅速

担保公司除提供融资性担保服务外,也开展非融资性担保业务,如投标担保、预付款担保、工程履约担保和诉讼保全担保等。由于非融资性担保业务较为零散,其总体规模相对较小,但仍有较大市场发展空间。

保本基金是自2010年证监会[微博]发布《关于保本基金的指导意见》以来新的非融资性担保业务品种,截至2012年末,保本基金担保业务规模已超过600亿元2。由于单只保本基金发行份额巨大,一般在数亿份到数十亿份之间,目前开展此类业务的主要为几家大型担保公司。鉴于保本基金一般采用CPPI策略(即恒定比例投资组合保险策略)3,担保公司因基金本金损失提供代偿的概率相对较低,证监会[微博]规定担保公司对保本基金担保的放大倍数最高为30倍4。由于担保公司开展此项业务的时间不长,其风险度和风险特征还有待观察。

(二)再担保业务

从2009年以来,各省、自治区和直辖市政府相继出资成立了15家再担保公司。再担保公司通过将符合其标准的区域内担保公司纳入再担保体系,期望解决当地担保公司信用实力较弱、与银行合作时议价能力差等问题。这一体系建设也对担保公司起到了监督作用,促进担保公司规范自身经营,推动担保行业整体实力和声誉的提升。

再担保公司面对中小担保机构,提供一般责任和连带责任再担保。一般责任再担保是指当再担保体系内的担保公司破产清算时,由再担保公司对其在保组合履行代偿义务,其主要针对担保机构,是目前再担保公司的主要业务模式,连带责任再担保是指由再担保公司对担保公司或担保项目承担连带代偿责任,当前只对区域内优质的担保公司或项目开展。由于中小担保公司资质、实力和风险控制能力有很大差异,随着再担保体系建设的推进,纳入体系的担保公司不断增加,甄别再担保公司的难度也逐渐加大。在宏观经济不景气的情况下,出于控制风险的考虑,2012年再担保公司的业务对象和业务规模均有所收缩,再担保余额持平或下滑。